目次

お金を増やしたい!でも貯金はなかなか続かないし、お金を増やす方法はよく分からないことが多くて、リスクも高そうだから手を出せない。そんな方必見!貯金をしやすい環境のつくり方から、賢く安全にお金を増やす方法をご紹介します。貯金を増やす方法は色々な種類がありますので、ご自身にあった方法を選択して、貯金しながらお金を増やしていきましょう!

1.貯金を増やすには

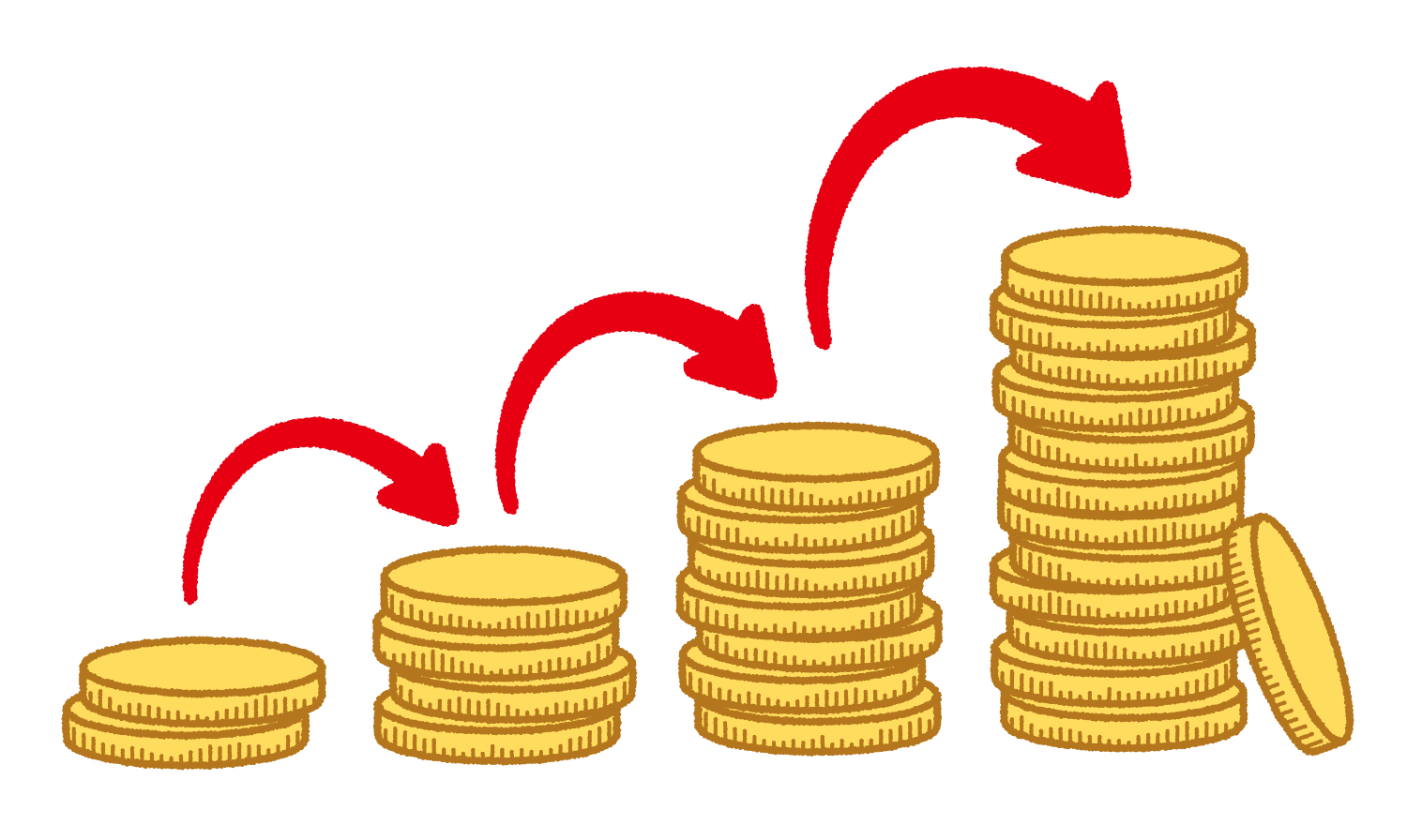

まず、貯金を増やすためには、3つの工程を習慣化させましょう。収入を増やす→支出を減らす→運用する、そして収入を増やすに繋げていくわけです。ただ、貯金を増やすためには少しまとまった資産が必要でもあります。収入を増やしたいと思っても、勤務先からの評価によって年収が決まりますので、急に大きく上がることはほとんどありませんね。そのため、今資産が全くない方でも、少し運用資産がある方も、今すぐできることを見つけて、貯金を増やしていきましょう。

1-1.貯金の目安

自分の周りの人が毎月どれくらい貯金をしているのか、貯金額はどのくらいあるのか、なんて聞くことは難しいですね。まず、毎月いくら貯金をするかの目安ですが、手取り月収の10%が最低ラインと言われています。月収25万円の人は毎月2万5千円貯金に回すということで、10ヶ月続けると1ヶ月分の収入になります。まずは、万が一働けなくなった場合に備えて3ヶ月分を貯金しておくことを目指しましょう。

1-2.節約方法

日ごろの支出を見直して、無理のない範囲で節約をしていきましょう。

・コンビニや自動販売機で飲み物は購入しない

・お昼ごはんはお弁当に変えてみる

・毎日、お財布にある小銭を全額貯金する

・携帯料金の見直しをする

等、小さなことの積み重ねではありますが、ちりも積もれば山となりますので案外大きな節約となり貯金を増やす結果となりますよ。

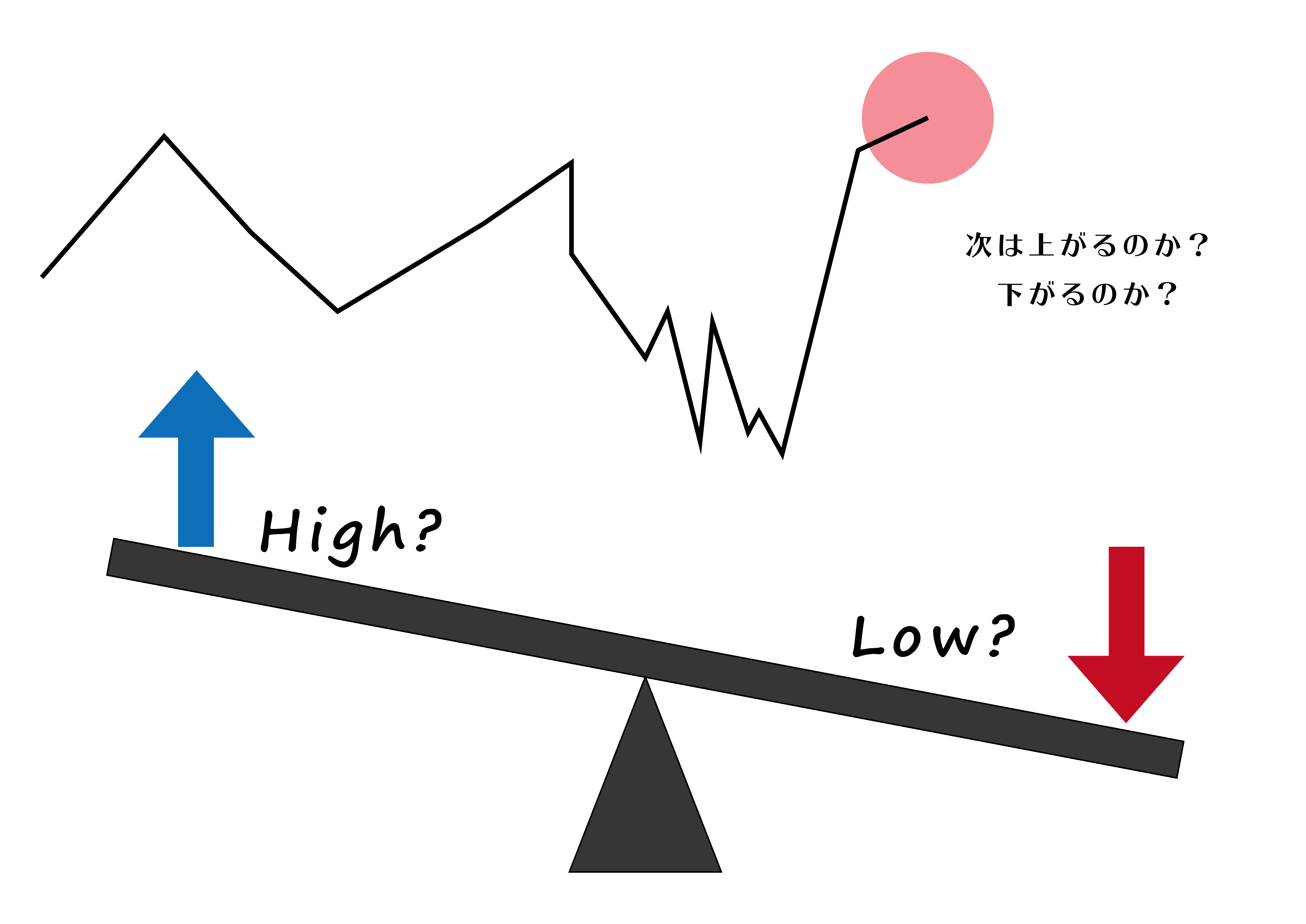

1-3.資産運用

資産運用とは資産を管理・運用してリターンを受け、更に資産を増やしていくことを言います。身近なところだと定期預金や保険も資産運用なんですよ。初心者にはちょっとハードルが高くて怖いというイメージがあると思いますが、ハイリスクハイリターンのものばかりではありません。確実で安心できる運用商品もありますので、少し勉強してみるのはいかがでしょうか。

2.貯金しやすい環境をつくる

貯金をしたいと思いながらも、今までなかなか続けることが出来ず断念している方は多いのではないでしょうか。何の準備も知識もない中で、で貯金はじめるぞ!と意気込んでも断念してしまう可能性が高いため、まずは貯金をしやすい環境づくりをしてみましょう。ちょっと考えと行動を変えるだけで貯金が続けられやすくなりますよ!

2-1.将来設計をする

将来の生活費や住宅購入費、結婚・出産費、教育費に老後資金、これから様々なお金が必要となるライフイベントが待っています。それぞれどれだけお金が必要で、どのタイミングで準備しなくてはいけないのか、自分の理想とする将来を描いてみましょう。ライフプランがしっかり立つと、必要な貯金額が明確化し、目標もできるため、そこに向かって貯めていくことが出来ます。

2-2.支出を管理する

毎月自分がどれだけのお金を使っているか把握していますか?何にどれだけつかっているのかを可視化することで、無駄な支出を抑えることができます。今ではスマートフォンのアプリでお小遣い帳や資産管理ができます。無料のもので構いませんので、試してみましょう。残高が分かることで、支出をセーブする気持ちにもなりますよ。

2-3.口座を分ける

効率よくお金を貯めるには、貯金専用の口座をつくることが良いでしょう。毎月給料が振り込まれたら、必ず決まった金額を貯金専用口座に移して、ここから引き出すことはないようにすると、自然にお金は貯まっていきます。また、生活費の口座として、今月はあといくら使っていいのかを明確にするために、生活費用口座をつくってもよいでしょう。口座を3つに分けることで、給与振込み口座、生活費の口座・貯金の口座と分けることになりますので、家計簿を毎日つけることが苦手な人でも、管理がしやすくなります。

3.おすすめの資産運用方法

さて、貯金に対する目標や管理方法が分かったところで、どうやったら増やすことができるのかをご紹介していきます。資産運用の方法はとても多くの種類がありますので、ご自身に合った運用方法を選択することが重要です。今回は利用している方が多い投資方法で、資産運用が始めやすいようメリット・デメリットをご紹介いたします。

3-1.ソーシャルレンディング

ソーシャルレンディングとは、融資型クラウドファンディングとも言われ、お金を借りたい中小企業へと、お金を貸して増やしたい投資家をインターネット上でマッチングするサービスです。

メリット:平均8%という高い利回りで運用することができ、最小額は1万円からと始められるため、自己資金が少ない方でも始めることができます。また、価格変動がないために初心者もプロも同一の結果となることも初心者には良い点ですね。

デメリット:ソーシャルレンディングは融資契約となりますので、満期を迎えるまで引き出すことはできません。また、最大利回りは13%程度と言われていますので、ハイリターンは見込めず、投資先の破綻や失敗により元本割れやそもそも返ってこないというリスクもあります。

コツコツと積み上げるタイプになりますので、少額で始めてみたい方や、本業が忙しく時間をとることが難しい方は向いています。

3-2.自動積立定期預金

自動積立定期預金とは、毎月決まった日に決まった額を普通預金口座から定期預金口座へ自動的に振り替えてくれるサービスです。

メリット:最初に設定してしまえば、その後は何もすることはありませんので、確実にお金を貯めることができます。また、普通預金よりも金利が高いため、なるべく金利の高い銀行を選ぶことをおすすめします。

デメリット:金利が一番高い金融機関で0.15%と高いとはいえ、株式投資やFXと比べるとそこまでではないため、たくさん増えることはありません。

給料が振り込まれたら半強制的に貯金をする、という仕組みになっていますので、貯金をしたいけど、なかなかできず使ってしまうという人におすすめです。

3-3.投信積立

投信積立は、毎月決まった額の投資信託を購入しながら、積み立てて、運用をしていく投資の方法です。投資家が毎月一定額を自動的に積み立てし、運用会社が投資を行い、その運用益を収益として分配されるという仕組みになっています。口座のお金が投資信託によって運用される。というと分かりやすいでしょうか。

メリット:少額から始めることができ、自己資金がなくても始めることが出来ます。運用会社によっては100円や1000円というところもあります。また、自動積立でプロが運用してくれるため、投資に気を取られずにストレスなく投資をすることができます。

デメリット:投資信託はプロによる運用ですので、必ず手数料が発生します。また、積立預金とは異なり元本保証はされていないため、元本割れのリスクもあります。

少額から始めることができ、手間もほとんどかからないため、これから投資を始めてみようと考える初心者にも取り組みやすい運用方法です。

3-4.純金積立

純金積立は毎月決まった額を積み立て、少しずつ金を購入していく投資の方法です。最低額1000円から始めることができ、購入をした金は手元で保管するのではなく会社に預けます。

メリット:金購入でも金の延べ棒タイプを購入する金投資に比べ、少額で購入することができます。また、交換は現金化することはもちろんのこと、金貨やジュエリー等に交換をすることも可能です。

デメリット:短期間で大きな利益を出すことが難しく、長く放置していると価格が大きく下落していることもあります。また、年会費に864円と毎回購入手数料がかかり、実質利回りが下がります。

既に株式やFXなどの投資を始めており、リスク回避の分散投資をしたいという方に向いています。

3-5.株式累積投資

株式累積投資は毎月決められた額を積み立てて、株式を購入する方法です。購入を検討している株があり、1単元の株数が大きい場合にはまとまった金額が必要となります。累積投資は定額で購入することで1単元の分割購入をしている形となります。もちろん保有株数に応じた配当金を受け取ることができます。

メリット:定額での積み立てですので、少額から始めることができ、毎月投資金額を替えずに株式投資を行なうことができます。また、ドルコスト平均法での投資をすることができますので、取得コストを抑えられます。

デメリット:取扱いのある金融機関が少なく、売買手数料が割高傾向がありますので、最初の金融機関選びが重要となってきます。また、1単元に満たない場合には株主優待を受けることができません。

本業が忙しく時間に制約があって常に市場状況をチェックすることが難しい方や、大手企業の高額な株を買いたい方、毎月少しずつでも応援したいと思える企業がある方にはおすすめです。

3-6.個人向け国債

国債とは国が発行している債券で、政府が資金を調達することを目的としています。国にお金を貸して、その借用証明書を受け取り、満期まで半年ごとに利子が支払われます。株式や投資信託のように価格変動のリスクが無いため、安全に運用をすることができます。

メリット:国が責任を持って保証しており、元本が戻ってこないことや金利が0になることはありません。通常の預金よりも利回りが高いため受け取れる利息が多くなります。

デメリット:途中で換金したい場合ですが、1年未満は解約することができず、1年以降では中途換金調整額が差し引かれるため注意が必要です。

国が元本と最低金利0.05%を保証しているためリスクが低く、安全にそして確実に貯金を増やしたいと考えている方に向いています。

3-7.財形貯蓄

企業に所属している従業員のための福利厚生のひとつで、勤め先がこの制度を導入していれば利用することが可能です。使用用途を限定していない一般財形貯蓄、豊かでゆとりある老後の資産づくりのための財形年金貯蓄、マイホームの購入やリフォームのための財形住宅貯蓄の3種類があります。

メリット:給与天引きのため、負担が少なく貯蓄ができ、利子等の非課税制度や住宅購入時には融資を受けられる制度もあります。

デメリット:選ぶ商品によっては元本割れの可能性があります。また、一般財形貯蓄から財形住宅貯蓄へ変更することはできません。

3-8.副業

単純に収入を増やす方法としては副業を思い浮かべますね。休みの日や夜間にアルバイトをする、というだけではなく、今はインターネットで何でも出来る時代です。転売のせどりやアフィリエイト、クラウドソーシング等で収入を得ることができます。

メリット:好きな職種で、好きな時間に働くことができ、すぐに収入を上げることが出来ます。

デメリット:休みの日や就業後に働くことで、職種によっては身体への負担がかかります。また、本業の会社によっては副業を禁止している場合もあり、バレると処分を受けるリスクがあります。

会社が副業を許可しており、運用ではなく収入を増やすことで貯金を増やすことを目的としている場合は、結果が出やすいためお勧めですね。

3-9.iDeCo

個人型確定拠出年金の愛称がiDeCoです。簡単に言うと自分で老後資金を作る制度ですね。60歳までの間に毎月決まった金額で積み立てをし、その掛け金で自分が選んだ金融商品を運用し、利益と積み立てによって老後資金を捻出していきます。

詳しく知りたい方はiDeCoの記事がございますので、こちらをご覧ください。![]()

3-10.投資信託

投資家から集めた資金を、運用のプロが株式や債券に投資し、運用していく商品です。運用益が出た場合に、それぞれの投資額に応じて分配されます。投信積立は毎月一定額での購入ですが、投資信託は申込金としてお金を預ける形になります。

メリット:少額から始めることができ、運用はプロが行なうために、手間がかからなず、知識があまりなくても安心です。

デメリット:運用費がかかることと、プロだからといって必ず利益と得られるわけでなく、元本割れのリスクもあります。

仕事が忙しく、常に市場のチェックを行なうことが難しい方や、初心者の方にもお勧めです。

3-11.株式投資

最も知名度が高く、投資といえば株と思い浮かぶ方が多い株式投資は、株式市場に上場している企業が発行している株式を購入することを言います。株式を購入し、配当金や株式優待を受け取ったり、株の売買による差額の利益を得ます。

メリット:売り買いのタイミングがよければ、大きな利益を得ることができます。保有株数が増えれば株主総会で議決権を持っていますので、経営に介入することもできます。

デメリット:投資先の企業が倒産すれば全て失うことになり、価格の変動が毎日あるために、世界経済や社会情勢を常にチェックする必要があります。

常に市場のチェックをし、世界や日本の様々なニュースにアンテナを張ることが出来る方や、ハイリスクを承知でハイリターンを求める方に向いています。

3-12.FX

FXはForeign Exchangeの略称で、日本語では外国為替証拠金取引のことです。外貨に投資をする取引です。企業ではなく、外国為替市場チャートと経済の大きな流れに判断をします。

メリット:レバレッジ効果という、証拠金として預けた資金の何倍もの取引が可能で、少額の資金で大きな取引ができます。また、世界各国で取引が行なわれているため、平日であれば24時間取引をすることができます。

デメリット:レバレッジ効果で何倍もの利益が得られる可能性がある代わりに、何倍もの損失がでる可能性も高いです。

FXは短期の売買になりますので、リアルトレードに慣れていない初心者には精神的な負担が大きいため、株式投資等で少し経験のある方の方が向いているといえます。

3-13.バイナリーオプション

バイナリーオプションとは、簡単に言うと円が数分後に上がるか下がるか予想するだけの簡単な仕組みの投資方法です。FXと同様の方法ですが、購入した金額以上の損失は発生しませんので、バイナリーオプションで練習して慣れてから、FXを始めてみてもいいかもしれません。

メリット:少額で投資を始めることができ、上がるか下がるかの2択のみのためシンプルで、短時間でお金を増やすことができます。大きな損失が出る可能性は低いです。

デメリット:数分~数十分という短時間での取引のため、大きな利益としては出し難いです。また、予想がはずれれば、掛けた分全てなくなるためギャンブル性が高いとも言えます。

ゲーム感覚で取引をすることができるため、簡単でこれからFXや株式投資を始めてみようかと考えている人は、前段階としてやってみることをお勧めします。

3-14.保険

保険にも満期時に支払額よりも多く満期金や解約返戻金を受け取ることのできる商品があります。学資保険や、終身保険、養老保険、個人年金等は、110%~140%の満期金もしくは返戻金を受け取ることができます。

メリット:万が一の保険として契約し保証がありながら、積み立てをすることができます。

デメリット:満期まで長期間となり、終身保険は解約すると保証を受けられなくなります。また、途中解約で元本割れをする商品もあります。

長い期間支払いを続けることができ、今すぐに貯金を増やしたいという方よりも、老後の資金として準備をしたいという方に向いています。

3-15.節約

日々の小さな節約を長い期間続けていけば、貯金を増やすことができますね。現金での管理が難しい場合はカードや電子マネーで自動的に記録をつける方法もあります。

メリット:今日から始めることができ、無駄がなくなります。

デメリット:我慢をし続ける生活は、ストレスを感じ負担になりやすくなります。また、小さな積み重ねは目に見えにくく、なかなか増えないと焦りを感じたり、断念しやすくなります。

資産運用と合わせて、小さな努力として節約も行なっていきましょう。運用資金を増やすことができますね。

3-16.社債

社債とは企業が発行する債券で、個人向け国債の企業版といったところです。株式を購入する株式投資とは異なり、企業にお金を貸すことになりますので、配当金や株主優待等はありません。

メリット:定期預金に比べると金利が高く、株式投資に比べてリスクがとても低いです。

デメリット:企業が業績悪化した場合や倒産した場合には、お金が戻ってこない可能性があり、単価が高いために初期費用が多く必要です。

株式投資との分散投資を目的として、社債を選択すると税制上でもメリットを受けられる場合もありますので、合わせて行なうことが良いでしょう。

3-17.不動産投資

賃貸用マンションやアパート等の不動産を購入し、賃料によって収入を得る投資の方法です。入居が続けばすることが少なく、節税効果もあるために、副業としては最適と言われています。

メリット:手間が少なく、ローン完済後は不労所得として家賃収入がそのまま入ってきますので、老後の生活費として期待できます。

デメリット:購入時の年齢によっては、退職後のローン完済となる場合があり負担となります。空室が続くと収入を得ることが出来ません。

株式投資やFXのハイリスクは怖いけど、定期預金のローリターンよりも利益が欲しいという方はミドルリスク・ミドルリターンの不動産投資がおすすめです。

4.貯金を増やす方法

貯金を増やすには、まずは最初にお話をしました収入と支出と運用の3工程を習慣化させることが大切です。そして、資産運用は様々な方法がありますので、ご自身の得意不得意に合わせて選択し、組み合わせて運用を行なっていくことが大切です。また、どの方法を選ぶにしても、知識は大きな味方となりますので、きちんと勉強をしていきましょう。コツコツと貯金を増やしていくうちに、将来的には大きなリターンを得ることができるかもしれません。